business

HREIT brakuje 200 mln z. Co najmniej

We wstepnym planie restrukturyzacyjnym HREIT znalezlismy duza dziure finansowa i wiele niejasnosci. Micha Sapota szef spoki tego nie komentuje. I... zapowiada nowy plan.

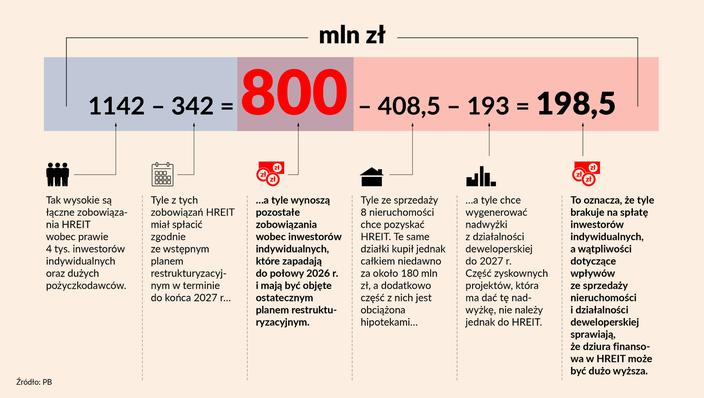

Przyspieszone postępowanie układowe (PPU) to restrukturyzacja, która ma charakteryzować się szybkim tempem – spis wierzytelności i plan restrukturyzacyjny powinny trafić do sądu w zaledwie dwa tygodnie. W przypadku HREIT, kluczowej spółki z grupy inwestycyjno-deweloperskiej HRE, „z uwagi na skalę przedsiębiorstwa” i „skomplikowany stan sprawy” oba dokumenty nadzorca sądowy Sławomir Witkowski miał złożyć ponad trzy miesiące po otwarciu PPU, czyli do końca października 2024 r. Tego terminu jednak też nie dotrzymał. Dlaczego? Nie wiadomo. Powiedział PB jedynie, że ma taką zasadę, iż z dziennikarzami nie rozmawia. Michał Sapota, szef i największy udziałowiec grupy HRE, przekazał nam, że spis wierzytelności nie został złożony w Krajowym Rejestrze Zadłużonych „wyłącznie z uwagi na ograniczenia systemowe tego rejestru”, a nadzorca „aktualnie planuje” złożenie planu restrukturyzacyjnego i propozycji układowych do końca listopada. Sławomir Witkowski zapowiedział to samo w krótkim sprawozdaniu z czynności, które złożył w sądzie 4 listopada 2024 r. Tymczasem PB, zgodnie z obietnicą sprzed ponad dwóch miesięcy, prześwietlił i zweryfikował założenia HREIT zawarte we wniosku o PPU i wstępnym planie restrukturyzacyjnym. Wyniki naszego dziennikarskiego śledztwa nie są optymistyczne dla około 4 tys. wierzycieli spółki, którym Michał Sapota obiecywał spłatę w całości ponad 1 mld zł długów wraz z odsetkami. Zgodnie z dokumentami samego HREIT na realizację tego planu brakuje 200 mln zł. A niedobór może być większy. Dużo większy... Układ na ponad 1 mld zł Grupa HRE wyróżniała się na rynku tym, że nie korzystała z kredytów bankowych, a budowę mieszkań finansowała dzięki inwestorom indywidualnym. Od kwietnia 2019 r. do listopada 2023 r. sprzedawała im udziały w licznych spółkach celowych, realizujących poszczególne projekty deweloperskie. Natomiast od listopada 2023 r. do czerwca 2024 r. spółki celowe pieniądze od inwestorów pożyczały, a HREIT te pożyczki poręczał. Tyle że – jak ujawniliśmy na początku lipca 2024 r. – utraciła płynność i przestała obsługiwać zobowiązania wobec prywatnych ciułaczy. Łącznie prawie 4 tys. inwestorów powierzyło HREIT ponad 1 mld zł, jednak układem w ramach PPU miało zostać objęte tylko 246,7 mln zł. Dlaczego tak mało? HREIT sprzedawała inwestorom udziały w spółkach celowych, jednocześnie zobowiązując się do ich odkupu (tzw. opcja put) z premią. Premia, równa umówionemu oprocentowaniu, miała być wypłacana kwartalnie w formie zaliczek przez cały okres inwestycji (najczęściej od 1,5 roku do 3 lat). A po jego upływie HREIT miała odkupić udziały od inwestorów, zapewniając im zwrot kapitału. I tu dochodzimy do sedna. Zgodnie ze wstępnym planem restrukturyzacyjnym układem objęte miały być wszystkie odsetki (czyli zaliczki), a kapitał – znacznie je przekraczający – tylko w przypadku, gdy minął już okres inwestycji, a udziałowcy złożyli HREIT oświadczenie o skorzystaniu z opcji put. To się ma zmienić. Ze słów Michała Sapoty i sprawozdania nadzorcy wynika, że ostatecznie spisem objęte zostaną wszystkie wierzytelności wobec inwestorów – zarówno związane ze złożonymi już opcjami put, jak i uzależnione od ich złożenia w przyszłości. Finansowa dziura na 200 mln zł Zgodnie z informacjami zawartymi w dokumentach sądowych przyszłe zobowiązania HREIT z tytułu odkupu udziałów, zapadające do połowy 2026 r., sięgają aż około 800 mln zł. Z załączonej do wniosku o PPU prognozy przepływów pieniężnych wynika z kolei, że spółka na działalności deweloperskiej do końca 2027 r. ma wygenerować 193 mln zł gotówki, a ze sprzedaży części nieruchomości dodatkowo 408,5 mln zł, czyli łącznie około 600 mln zł. Innymi słowy: sam HREIT przyznaje, że do deklarowanej pełnej spłaty inwestorów brakuje mu, bagatela, aż około 200 mln zł! Z czego zamierza pokryć tę dziurę?! Na tak zadane pytanie Michał Sapota nie odpowiada wprost. Deklaruje jedynie, że w związku z objęciem układem szerszego zakresu wierzytelności „HREIT opracowała m.in. zaktualizowaną prognozę finansową” i „aktualnie trwają intensywne prace nad treścią ostatecznego planu restrukturyzacyjnego”. To dlatego szef HREIT odmówił odpowiedzi na pytania PB dotyczące poszczególnych założeń wstępnego planu, uznając je za „nieaktualne”, a odnoszenie się do nich za „bezprzedmiotowe”. Chcąc jednak zaspokoić niedosyt informacyjny tysięcy inwestorów indywidualnych, ale też nabywców mieszkań w kilkudziesięciu inwestycjach deweloperskich grupy HRE borykających się z gigantycznymi opóźnieniami, przedstawimy poniżej nasze ustalenia. Budowa na cudzych działkach? We wstępnym planie restrukturyzacyjnym HREIT zakłada (zakładał?), że z dokończenia inwestycji w toku i realizacji planowanych do końca 2027 r. pozyska aż 2,16 mld zł. Po odjęciu wydatków na prace budowlane, bieżące funkcjonowanie, a także spłatę zobowiązań układowych i wobec dużych pożyczkodawców nieobjętych układem w spółce miałoby zostać 193 mln zł. Główny problem polega jednak na tym, że - jak ustaliliśmy na podstawie kwerendy ksiąg wieczystych nieruchomości - część projektów, które miałyby wygenerować 193 mln zł nadwyżki... w ogóle nie należy do HREIT! Chodzi o projekty Warszawa Skarbka z Gór, Chorzów Stacyjna, Warszawa Merliniego (nieruchomość dodatkowo obciążona jest hipotekami na 60 mln zł) oraz Nova Warszawska i część projektu Warszawska w Nowym Dworze Mazowieckim. Większość tych nieruchomości w ostatnich miesiącach została przewłaszczona na zabezpieczenie pożyczek udzielonych przez dużych pożyczkodawców HREIT, a sama spółka ma jedynie (choć nie w każdym wypadku) roszczenia o zwrotne przeniesienie własności tych działek. Co więcej, z prognozy przepływów pieniężnych autorstwa HREIT załączonej do wstępnego planu restrukturyzacyjnego wynika, że niektóre z tych projektów, których własność została „utracona”, miałaby wygenerować jedne z największych nadwyżek przepływów. Oznacza to że pozyskanie tych 193 mln zł z działalności deweloperskiej, które mogłyby pokryć część z nieobjętych wstępnym planem zobowiązań na 800 mln zł, stoi pod dużym znakiem zapytania. W konsekwencji dziura finansowa wynikająca z dokumentów samego HREIT może być więc większa niż 200 mln zł - zwłaszcza jeśli zestawimy to, ile mieszkań spółki z grupy HRE sprzedały w ostatnich latach, z tym, ile chcą ich sprzedać do końca 2027 r. Rekordowe plany W latach 2020-23 sprzedaż sięgała kolejno: 412 mieszkań w 2020 r., 774 w 2021 r., 386 w 2022 r. i 806 w 2023 r. Tymczasem plan HREIT zakłada, że w drugiej połowie 2024 r. zostanie sprzedane 591 mieszkań, w 2025 r. 1633, w 2026 r. 1319, a w 2027 r. 1228. Na czym Michał Sapota opiera przekonanie, że spółce w restrukturyzacji, mającej chroniczne problemy z płynnością finansową, uda się sprzedać dużo więcej mieszkań niż kiedykolwiek w jej historii? To pytanie, jak wiele innych, szef HREIT pozostawił bez odpowiedzi. Tymczasem sama grupa przyznaje, że przez ponad pięć lat działalności zakończyła realizację ośmiu projektów, przy czym trzy z nich to różne etapy tej samej inwestycji. A z prognozy przepływów wynika, że w kolejne trzy lata HREIT i spółki powiązane mają skończyć prawie 20 projektów. Część zamierzeń HREIT ze wstępnego planu restrukturyzacyjnego zdążyła się już zdezaktualizować. Prognoza przepływów zakładała, że w drugim półroczu 2024 r. uda się sprzedać aż 591 mieszkań, wpływy w tym okresie wyniosą 200,6 mln zł, a wydatki 141,5 mln zł. Tymczasem ze sprawozdania nadzorcy sądowego HREIT za okres od otwarcia PPU 24 lipca 2024 r. do 30 września 2024 r. wynika, że wpływy samego HREIT, bez uwzględniania spółek powiązanych, wyniosły w tym okresie jedynie 15,8 mln zł i były niższe od wydatków, które sięgnęły 16,9 mln zł. W rezultacie gotówka w posiadaniu HREIT stopniała z 7,9 mln zł do 6,8 mln zł. Na koniec września 2024 r. na rachunkach powierniczych spółek z grupy HRE znajdowało się jeszcze 71,1 mln zł wpłacone przez klientów, którzy zakupili lokale w poszczególnych inwestycjach. Tę kwotę można uwzględnić w wyliczeniach jako zasób, dzięki któremu grupa HRE może poprawić płynność. Trzeba jednak pamiętać, że pieniądze na rachunkach powierniczych mogą być uruchomione na rzecz określonej spółki realizującej daną inwestycję - i po zakończeniu określonego jej etapu. HREIT może też próbować odzyskać część nieruchomości, które przewłaszczył na zabezpieczenie pożyczek, na podstawie roszczeń o ich zwrotne przeniesienie. Na to potrzebuje jednak gigantycznych pieniędzy, których nie ma. Może je pozyskać ze sprzedaży nieruchomości, jednak i w tym wypadku założenia wzbudzają wiele wątpliwości. Tanio kupić, drogo sprzedać Wstępny plan HREIT zakłada (zakładał?), że układ zostanie sfinansowany właśnie m.in. dzięki sprzedaży ośmiu nieruchomości za łącznie 408,5 mln zł. Tymczasem z naszych informacji wynika, że działki przeznaczone dziś do sprzedaży HREIT kupił całkiem niedawno za... około 180 mln zł. Ich wartość, szczególnie tych, które w międzyczasie uzyskały pozwolenia na budowę, rzeczywiście mogła wzrosnąć, ale czy aż grubo ponaddwukrotnie? To pytanie jest zasadne także dlatego, że w złożonym równocześnie w sądzie wykazie majątku sam HREIT część z nich wycenia... niżej. I tak działka projektu Bytom Łagiewniki na potrzeby sprzedaży wyceniana jest na 14,1 mln zł, a w wykazie majątku już na 11,5 mln zł. Dla Rybnika Cegielnianej odpowiednie wartości to 27,1 mln zł i 24,3 mln zł, a dla Apartamentów Krogulskiego 29,6 mln zł i 24,8 mln zł. Szczególnie ciekawy jest przykład projektu Poznań Wagrowska. W planie sprzedaży związana z nim nieruchomość o wielkości 1,76 ha wyceniona jest na 123,5 mln zł, a w wykazie majątku ma wartość dużo niższą, bo 100,4 mln zł, choć... obejmuje większą powierzchnię (2,8 ha). Trzeba wspomnieć, że wcześniej na projekt Poznań Wagrowska składały się też sąsiednie działki o powierzchni 2,32 ha, które od roku... nie są już własnością HREIT, ale jednego z jego dużych pożyczkodawców (zostały przewłaszczone jako zabezpieczenie zwrotu pożyczki i HREIT ma jedynie roszczenie o ich zwrotne przeniesienie). Problematyczne hipoteki Co więcej, część z nieruchomości przeznaczonych do sprzedaży jest obciążona hipotekami, zarówno umownymi, jak i przymusowymi. Te drugie zostały wpisane na rzecz fiskusa, biura architektonicznego i pośrednika nieruchomości w ostatnich miesiącach, w związku z kłopotami płynnościowymi grupy HRE. Opiewają jednak na stosunkowo niewielką kwotę (łącznie ponad 2 mln zł) i dlatego nie powinny stanowić większego problemu. Trzy działki z ośmiu są jednak również obciążone hipotekami umownymi na rzecz dwóch dużych pożyczkodawców HREIT i firmy faktoringowej na znacznie wyższą kwotę, łącznie aż 85 mln zł. W przypadku pierwszego z pożyczkodawców oznaczałoby to konieczność uzyskania jego zgody na oczekiwanie na spłatę do 2026 r. Natomiast zabezpieczona hipotecznie pożyczka drugiego, wysokości ponad 5 mln zł, powinna zostać spłacona do... końca listopada 2024 r. HREIT twierdzi, że w przypadku jednej z nieruchomości, w Rumii na wykreślenie hipotek na 10 mln zł zgodziła się już wstępnie firma faktoringowa – pod warunkiem spłaty na jej rzecz 3 mln zł. HREIT wniósł już do sądu o wyrażenie zgody na jej sprzedaż za nie mniej niż 9 mln zł. Przedstawił operat szacunkowy na 8,98 mln zł, twierdząc, że wartość rynkowa nieruchomości to właśnie 9 mln zł. Tymczasem tę samą działkę na potrzeby sprzedaży ten sam HREIT wycenia na... 15 mln zł. Co to oznacza? Jeśli sąd zgodzi się na sprzedaż nieruchomości w Rumii za 9 mln zł, to HREIT z tej sprzedaży pozyska nie wpisane do planu 15 mln zł, ale zaledwie 6 mln zł, czyli 40 proc. założonej kwoty! Michał Sapota nie odpowiedział na pytanie, czy w związku z tymi wszystkimi okolicznościami podtrzymuje możliwość uzyskania ze sprzedaży ośmiu nieruchomości aż 408,5 mln zł. A to kluczowe, bo każdy ubytek w tej kwocie będzie oznaczał powiększanie się dziury finansowej i zmniejszenie się prawdopodobieństwa spłaty wierzytelności inwestorów w całości.

UKE chce minimum 25 mld z w aukcji 5G

Rynkowy regulator ustali cene wywoawcza pojedynczego bloku w aukcji czestotliwosci 700800 MHz na 356 mln z. Po konsultacjach obnizy pierwotne oczekiwania ale liczy na licytacje.

"Foreign Affairs" panstwa spoza Europy coraz istotniejsze dla losow wojny w Ukrainie

Pozaeuropejskie kraje takie jak Iran czy Korea Ponocna maja coraz wieksze znaczenie dla losow wojny Rosji przeciwko Ukrainie za to brak zdecydowanych dziaan Europy wobec rosyjskiej inwazji pokazuje jej sabnaca pozycje na arenie miedzynarodowej - oceni magazyn "Foreign Affairs".

Czoowy gracz na polskim rynku dyskontow apie oddech. Entuzjazm inwestorow

Od razu po rozpoczeciu piatkowych notowan na warszawskim parkiecie mocno pozytywnie wyrozniao sie Dino ktorego akcje po poudniu zyskiway nawet w dwucyfrowym tempie. Inwestorzy pozytywnie odebrali wyniki dyskontowej grupy za III kwarta.

Sprawa Palikota. Prokuratura odmawia sledztwa w sprawie przekroczenia uprawnien

Odmowiono wszczecia sledztwa w sprawie przekroczenia uprawnien przez prokuratorow w zwiazku z wykorzystaniem tresci znajdujacych sie w telefonie podejrzanego Janusza Palikota i domniemanym naruszeniem tajemnicy obronczej - poinformowaa w piatek Prokuratura Krajowa.

MON robi zakupy dla wojska. Kontrakt za ponad miliard zotych

Ministerstwo Obrony Narodowej MON zawaro umowe o wartosci ponad 1 mld z na dostawe wozow dla wyrzutni rakietowych Langusta. Ich liczba jest tajna.

Tankowanie wciaz tansze niz przed rokiem. Niebawem zmiana w cennikach

"Ceny na pylonach stacji paliw sa w tym roku na duzo nizszym poziomie niz o tej porze rok temu" - wylicza e-petrol w cotygodniowej analizie detalicznego rynku paliw. Analitycy dodaja jednak ze w hurcie wyraznie rosna ceny diesla i LPG co najpewniej sprawi ze w przyszym tygodniu kierowcy tankujacy olej napedowy i autogaz zapaca nieco wiecej. Pocieszac moze fakt ze swiatowe trendy moga skaniac krajowych producentow paliw do ustabilizowania cennikow.