business

Jaki kierunek obiora akcje i obligacje po ustapieniu wyborczej mgy

Wynik wyborow w USA okaza sie dosc zgodny z prognozami natomiast reakcja niektorych rynkow bardzo gwatowna. Amerykanskie akcje wzbiy sie na otwarciu na nowe rekordy ale w Europie powiao realizacja zyskow.

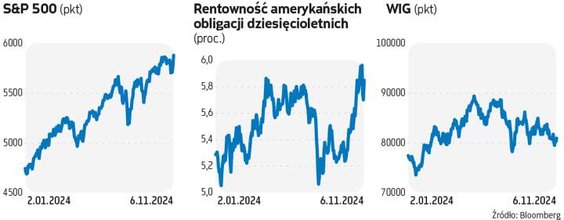

Pierwsza reakcja rynku na amerykańskie wybory może być naszpikowana emocjami, a zatem też krótkotrwała – oceniają eksperci. Czytaj więcej Wall Street zareagowała na zwycięstwo wyborcze Donalda Trumpa wzrostami do rekordowych poziomów. Słabły waluty rynków wschodzących, w tym nasz złoty. Z przymrużeniem oka Kontrakty na amerykańskie indeksy akcji wyraźnie zyskiwały w rytm spływających wyników z amerykańskich wyborów, wskazujących na powrót Donalda Trumpa na prezydencki fotel, a otwarcie sesji potwierdziło optymizm inwestorów – S&P 500 i Nasdaq wzbiły się na nowe rekordy. W Europie sytuacja nie była już tak jednoznaczna. Główne indeksy początkowo również mocno zyskiwały, ale im bliżej było końca sesji, tym zapał do zakupów malał, również na GPW. Na rynkach obligacji doszło zaś do zwyżek rentowności. Oprocentowanie amerykańskich papierów dziesięcioletnich rosło aż o 18 pkt baz., do 4,45 proc., tj. poziomu najwyższego od czterech miesięcy. Krajowy rynek obligacji zniwelował zaś część spadków oprocentowania z dwóch pierwszych dni tygodnia, aczkolwiek warto pamiętać, że pod koniec października oprocentowanie polskich obligacji dziesięcioletnich chwilami sięgało ponad 6 proc. i było najwyższe od ponad roku. W którą stronę pójdą rynki akcji i obligacji w kolejnych tygodniach? Parkiet W ocenie Jarosława Niedzielewskiego, dyrektora inwestycji w Investors TFI, wygrana Donalda Trumpa w amerykańskich wyborach prezydenckich wzmacnia prawdopodobieństwo powtórki scenariusza z drugiej połowy lat 90. ubiegłego wieku. – Trzy dekady temu silna gospodarka USA napędzana była przez inwestycje i konsumpcję. Firmy znacząco zwiększały zyski i przychody, co napędzało hossę na Wall Street, wspieraną dodatkowo rewolucją technologiczną związaną z upowszechnianiem internetu. Dziś emocje inwestorów rozgrzewa sztuczna inteligencja, a dobry stan gospodarki i solidne zyski spółek pozwalają na demokratyzację hossy, czyli wzrosty akcji nie tylko technologicznych liderów, ale także mniejszych i średnich spółek – tłumaczy Niedzielewski. Jak przyznaje ekspert Investors TFI, pierwsza reakcja rynków na rezultat wyborów w USA wpisuje się właśnie w kontynuację powyższego scenariusza – obok firm technologicznych wyraźnie zyskiwały mniejsze spółki, a indeks S&P 500 odnotował nowy rekord. Fryderyk Krawczyk, dyrektor departamentu zarządzania aktywami, VIG/C-Quadrat TFI, ocenia natomiast, że wygrana Donalda Trumpa nie powinna być dla rynków tak dużym zaskoczeniem jak w 2016 r., kiedy taki scenariusz w ogóle nie był brany pod uwagę. – Rynek przygotowywał się pod różne warianty rozstrzygnięcia wyborów prezydenckich w USA. Zmienność w ostatnim czasie wzrastała, a szanse obu kandydatów były dość wyrównane. Dlatego też nie zakładamy tak jednoznacznego przełożenia rezultatów wyborów na rynki finansowe, jak miało to miejsce osiem lat temu – przewiduje. Według Krawczyka zainicjowany ruch może być zatem dość krótki w czasie i de facto realizacją wcześniejszych obaw inwestorów co do dużej niepewności. Zdaniem Konrada Łapińskiego, zarządzającego Total FIZ-em, wygrana Trumpa powinna przynieść większą zmienność na rynkach finansowych. – Jego zapowiedzi przedwyborcze dotyczące polityki międzynarodowej trzeba brać „z przymrużeniem oka”. Może to być element gry negocjacyjnej i ostateczne decyzje mogą okazać się różne od zapowiedzi – przyznaje. Łapiński oczekuje, że polityka gospodarcza i podatkowa Trumpa będzie faworyzować amerykański biznes. – Jest to pozytywny sygnał dla tamtejszej giełdy, przy czym przedsiębiorstwa tam notowane są już wysoko wyceniane – zauważa zarządzający. Czytaj więcej Złoty był w gronie walut, które najmocniej odczuły wiktorię Donalda Trumpa. Większy protekcjonizm handlu będzie czynnikiem "prodolarowym". GPW dyskontowała z wyprzedzeniem Ważne wydarzenia tego tygodnia nie kończą się jednak na amerykańskich wyborach, bo przed nami posiedzenia banków centralnych, w tym w USA. Przypomnijmy, że we wrześniu Fed obciął stopy aż o 50 pkt baz. We środę rentowności amerykańskich papierów dziesięcioletnich znalazły się zaś o około 0,8 pkt proc. wyżej od wrześniowego dołka. – Rosnąca rentowność długoterminowych obligacji w USA wskazuje na to, że potencjalne wprowadzenie wysokich ceł, ograniczenie nielegalnej imigracji oraz wyższe wydatki fiskalne nie pozwolą inflacji spaść wyraźnie poniżej celu inflacyjnego Fedu, a tym samym amerykański bank centralny nie będzie spieszył się z silnymi obniżkami stóp (tak też było trzy dekady wcześniej) – zauważa Niedzielewski. Jak dodaje, ponieważ jednak spadek cen obligacji (wzrost rentowności) trwa już od kilku tygodni, rynek zdołał już sporo zdyskontować, a dalszy wzrost rentowności jest ograniczony bliskością szczytów z ostatnich kilkunastu miesięcy (4,75–5 proc.). – W drugiej połowie lat 90. ubiegłego stulecia, do której się odnoszę, amerykański dolar był dość silny, ale raczej ze względu na słabość innych walut (kryzys meksykański, azjatycki czy rosyjski). Dziś trudno jest określić, czy dolar w kolejnych miesiącach będzie kontynuował trwający od kilku tygodni pokaz siły – przyznaje ekspert Investors TFI. – Jedno co można założyć, to brak istotnych wskazań do rozpoczęcia przeciwnego ruchu, czyli znaczącego osłabienia amerykańskiej waluty – zaznacza. Krawczyk również zwraca uwagę, że zwyżki rentowności amerykańskich obligacji trwają już od prawie dwóch miesięcy. – Spadek dochodów budżetowych w wyniku cięcia podatków, które zapowiada Trump, jest już prawdopodobnie wyceniony. Przede wszystkim zapowiedź ta musi być najpierw zrealizowana, a ubytek przychodów będzie miał ewentualnie miejsce najwcześniej za kilka miesięcy i będzie postępował stopniowo – mówi ekspert VIG/C-Quadrat TFI. Te same argumenty tyczą się również rynków akcji. – Wiele zostało już przez nie zdyskontowane. W kolejnych tygodniach i miesiącach ponownie będziemy zwracali uwagę na sezon wynikowy i fundamenty. Większa niepewność może się utrzymywać na rynkach wschodzących, które mogą być dotknięte zapowiedziami zmian polityki zagranicznej przez elekta – przewiduje. – Niestety wypowiedzi nowego prezydenta w kampanii wyborczej nie były przychylne dla naszego regionu (próby szybkiego zakończenia wojny, większa samodzielność militarna Europy). Obserwujemy to po dość nerwowej reakcji na rynku walutowym, gdzie złoty mocno się osłabił. Jednak jesteśmy tu relatywnie dość optymistyczni, bo jak to mawiają... nie taki diabeł straszny... a sama polityka zagraniczna USA jest dość stabilna i ma w sobie pewną inercję – podkreśla Krawczyk. Czytaj więcej – Rynek reaguje na wiadomość wysłaną do inwestorów – uważajcie, inflacja będzie wyższa, niż można było oczekiwać – mówi Janusz Jankowiak, główny ekonomista Polskiej Rady Biznesu. Proinflacyjnie mogą działać cła taryfowe dla Chin oraz obniżka podatków. Według Niedzielewskiego w przypadku Europy, rynków wschodzących oraz Polski prognozowanie wpływu zwycięstwa Trumpa jest obarczone znacznie większym błędem. – Generalnie można zakładać, że nie jest to najlepszy scenariusz dla gospodarki Starego Kontynentu, handlu międzynarodowego i globalnego przemysłu. Z tego względu można liczyć na luźniejszą politykę monetarną w Europie oraz bardziej zdecydowaną stymulację ekonomiczną w Chinach, której szczegóły poznamy zapewne w najbliższych dniach – mówi. Zdaniem eksperta Investors TFI polska giełda, pozostając w ostatnich kilku miesiącach wyraźnie z tyłu za większością światowych indeksów, jak się okazało z dużym wyprzedzeniem dyskontowała rezultat amerykańskich wyborów. – Dlatego zgodnie z powiedzeniem „kupuj plotki, sprzedawaj fakty” można liczyć, że okres znaczącej słabości GPW jest już za nami- wskazuje. Sebastian Buczek, prezes Quercusa TFI, zauważa zaś, że polskie aktywa zachowały się po wyborach lepiej od oczekiwań – najlepiej akcje, które zyskały na wartości, słabiej jedynie złoty. – Zakładamy poprawę koniunktury w Polsce po wyborach prezydenckich w USA. Wybór Trumpa nie powinien przeszkadzać, ponieważ sporo ryzyk związanych z tzw. Trump trade zostało zdyskontowanych już w październiku. Oczekiwalibyśmy sezonowej poprawy – listopad i grudzień to z reguły pozytywne miesiące dla inwestorów. WIG powinien zakończyć rok na poziomie wyższym niż na koniec października- mówi szef Quercusa. Źródło: Parkiet

PREV NEWSNajlepsze TERAZ lokaty w bankach. Rosnie maksymalna stawka na rynku

NEXT NEWSPracownicy produkcyjni na wage zota. Brakuje operatorow technologow i automatykow

Goolsbee stopy Fed beda spadac ale w duzszej perspektywie

Koszty finansowania zewnetrznego w amerykanskiej gospodarce beda sukcesywnie spadac jednak proces dochodzenia do normalnych poziomow moze byc duzszy niz zakadano twierdzi Austan Goolsbee kierujacy oddziaem Rezerwy Federalnej Fed z Chicago.

Disney celuje w miliard dolarow. Streaming ma przyniesc rekordowe zyski

Poza NBCUniversal wszystkie najwieksze tradycyjne firmy medialne odnotoway w ostatnim kwartale zyski ze swoich usug streamingowych skierowanych bezposrednio do konsumentow. Liderem jest firma The Walt Disney Company ktora w ostatnich miesiacach roku fiskalnego zarobia 321 mln USD na swojej internetowej platformie wideo. To juz drugi z rzedu kwarta w ktorym dzia obejmujacy Disney Hulu i ESPN osiagna rentownosc podaje agencja Bloomberg.

Jak AI zmienia branze lotnicza

- Dzieki zaawansowanym algorytmom sztuczna inteligencja analizuje zdjecia moduow wykrywa bedy montazowe i pozwala przewidywac zuzycie czesci dostarczajac dane niezbedne do lepszego planowania serwisu - mowi Robert Rog dyrektor IT w MTU Aero Engines Polska.

IEA podwyzki pac w sektorze OZE wieksze niz w sektorze paliw kopalnych

W ubiegym roku wzrost realnych pac w sektorach czystej energii przewyzszy wzrost pac w sektorach paliw kopalnych w wiekszosci regionow takze w Polsce - wynika z ostatniego raportu Miedzynarodowej Agencji Energetycznej IEA. Rosnacy sektor OZE konkuruje o wykwalifikowanych pracownikow - wskazano.

Opole Wojewoda zapewnia o braku problemow finansowych po powodzi

Wojewoda opolski Monika Jurek zapewnia ze nie ma problemow finansowych z usuwaniem skutkow wrzesniowej powodzi. Gminy otrzymay juz ponad 174 mln z na zasiki dla poszkodowanych. Wczesniej pojawiay sie gosy ze czesc poszkodowanych czeka na srodki.

Duze problemy polskiego eksportu. Niemcy kupuja ale duzo mniej

Wrzesien dla polskiego eksportu by lepszy od bardzo sabego pod tym wzgledem sierpnia ale porownujac rok do roku wypad jednak duzo gorzej wynika z danych GUS. Zaamanie sprzedazy wyprodukowanych w Polsce produktow nastapio do najwiekszych krajow Unii a szczegolnie do Niemiec. Ich udzia w polskim eksporcie skurczy sie do 267 proc. Polscy producenci szukali innych odbiorcow czesto w egzotycznych kierunkach.